Pond blijft onder druk

Op de G-20 beschuldigden de deelnemers elkaar van oneerlijke concurrentie via doelbewuste devaluaties.

De top van de G-20 startte bijzonder woelig. De ministers van Financiën en de centrale bankiers verweten elkaar dat ze te weinig inspanningen doen om de wereldconjunctuur aan te zwengelen en beschuldigden elkaar van oneerlijke concurrentie via doelbewuste devaluaties. Het Internationaal Monetair Fonds (IMF), samen met de Wereldbank, twee instellingen die altijd aanwezig zijn op zulke grootschalige bijeenkomsten, hamerden er van hun kant op dat de negatieve rentetarieven die veel deelnemers toepassen zo niet de recessie, dan wel de groeivertraging in de hand werken.

Verenigde Staten versus China

De vergadering kon nochtans sereen verlopen. De Verenigde Staten pakten met bemoedigende cijfers uit. Het land zou tijdens het laatste kwartaal van vorig jaar met 1% gegroeid zijn, in plaats van de oorspronkelijk gepubliceerde 0,7%. En dat terwijl het IMF zijn prognoses voor dit jaar al voor de tweede maal heeft verlaagd. De verbetering maakte weinig indruk. Terecht: de cijfers zijn opgefleurd door grotere voorraadvormingen dan aanvankelijk opgetekend. De Amerikaanse economie produceert dus om op te stapelen.

China wordt verweten dat de centrale bank er niet fatsoenlijk communiceert. Men aanvaardt niet dat het land zomaar zijn monetaire beleid aanpast zonder de andere mogendheden op de hoogte te brengen. De Verenigde Staten begrijpen ook niet waarom de Chinezen de samenstelling van hun referentiekorf eind vorig jaar wijzigden en de dollar (USD) liet bijstaan door twaalf andere munten. Amerika is ook onthutst over het feit dat landen met een overschot op hun betalingsbalans dat niet gebruiken om het herstel op wereldniveau te bespoedigen. De pijlen waren duidelijk gericht op China en Duitsland.

Negatieve rente

Groot-Brittannië van zijn kant liet verstaan dat het niet geholpen is met negatieve rentevoeten en dalende wisselkoersen. De gouverneur van de Bank of England ijvert er dan ook voor om samenwerkingsakkoorden tussen zijn ambtgenoten af te sluiten om de wisselkoersvolatiliteit te reduceren. Hij kreeg bijstand van de Duitse minister Schäuble die de efficiëntie van negatieve renten eveneens ter discussie stelt. Zolang de vraag zoek blijft, kan de groei onmogelijk hervatten.

Kortom, iedereen heeft bijzondere prioriteiten en niemand wil wijken voor een ander. Het zal de taak van de regeringsleiders niet vergemakkelijken. De kans is dus uiterst klein dat er iets zinvols uit de besprekingen voortkomt. Wat onvermijdelijk een hevige reactie zal uitlokken op de beurzen en wisselmarkten. Hoewel men op alle mogelijke manieren probeert om de realiteit te verdoezelen, beseft iedereen dat de toestand niet langer vol te houden is zonder drastische maatregelen. En hier speelt de geopolitiek een belangrijke rol.

Tegengestelde ambities

De G-20 bestaat uit twee groepen die andere ambities hebben. De industrielanden, de G-7, willen hun privileges behouden en verlangen dat de andere landen een deel van de inspanningen op zich nemen. De andere groep daarentegen ziet geen heil in de voortzetting van het huidige regime. Ze beseffen maar al te goed dat ze weinig vat hebben op de gebeurtenissen. De prijs van wat ze produceren, wordt op een westerse markt bepaald. De betaling van elke handelstransactie vindt meestal in USD plaats. Ze lijden daardoor niet alleen mogelijke koersverliezen, maar hebben ook geen vat op de munt zelf.

Die leden, waarvan de meeste lid zijn van de BRICS, bereiden al meer dan twee jaar alternatieve handelspraktijken voor. De huidige crisis heeft de tred waarmee de nieuwe instellingen opgericht worden ietwat vertraagt, maar zeker de wil niet. Begin deze week, na het tellen van de uitslagen van de verkiezingen in Iran, zal de USD vermoedelijk een nieuwe aanval te verduren krijgen. Iran is een van de eerste landen die hun olieverkoop niet langer in USD zullen tariferen. Internationaal zal het land de euro (EUR) hanteren en, op verzoek, nationale munten. Ook de prijsbepaling wil Iran, net als de andere landen, uit het bereik van de westerse markten halen.

Dat verontrust de banken, die dan ook druk in de weer waren om hun vertegenwoordigers ter plekke te overhalen om compromissen af te sluiten. Ze vrezen dat de centrale banken hun geloofwaardigheid volledig zullen kwijtspelen als ze niet tot een haalbare overeenkomst komen. Het vertrouwen raakt zoek en dat is al te merken op de daggeldmarkten, waar de banken opnieuw aarzelen om elkaar geld voor te schieten. Het was bovendien opmerkelijk dat, ondanks de dalende rentetarieven op de verschillende markten, het bankpapier hiervan weinig kon profiteren. De komende weken zullen chaotischer verlopen dan ooit.

Forse schommelingen

De ontreddering was het felst te voelen op de wisselmarkt. De munten werden flink door elkaar geschud, de hele week lang. Het plotse herstel van de olieprijs zorgde voor een hoopvolle geruststelling. De USD profiteerde daarvan het meeste en won 0,8% tegenover de EUR. De politieke onrust over de uitslag van het Britse referendum van 23 juni woog zwaar op het pond (GBP), dat 1,3% verloor.

De grondstoffenmunten profiteerden op het einde van de week van het prijsherstel van petroleum. Dat herstel is zuiver incidenteel en vindt zijn oorsprong in het defect van twee oliepijplijnen – een Turkse en een Nigeriaanse – dat de dagomzet met 1% verlaagde. Toch wist de Braziliaanse real (BRL) daardoor 3,5% omhoog te schieten. De roebel (RUB) klom 2,6% hoger, de Canadese dollar (CAD) 2,45% en de Mexicaanse peso (MXN) 1,85%. De overige grondstoffenmunten deelden mee in de euforie, zoals de Australische dollar (AUD) +2,2% en de Nieuw-Zeelandse (NZD) +2,5%. Alleen de rand (ZAR) gaf 0,7% prijs nu de regering sukkelt met zijn budgetvoornemens.

Op de kapitaalmarkt zag men de omzetten flink verminderen. De koersbewegingen binnen bepaalde sectoren bleven aanzienlijk. Zo klom het Europese soevereine langetermijnpapier fors omhoog, net als alle bedrijven die grondstoffen verhandelen, maar niet zij die ze produceren. De stukken op naam van de Beurs van Londen werden gunstig beïnvloed door de toenadering van de Beurs van Frankfurt. Het langetermijnpapier in GBP, daarentegen, verloor heel wat terrein. De renteschalen daalden verder in continentaal Europa, maar verstrakten lichtjes in de dollarzone. De daardoor toenemende renteverschillen zullen de rust op de wisselmarkt zeker niet bevorderen.

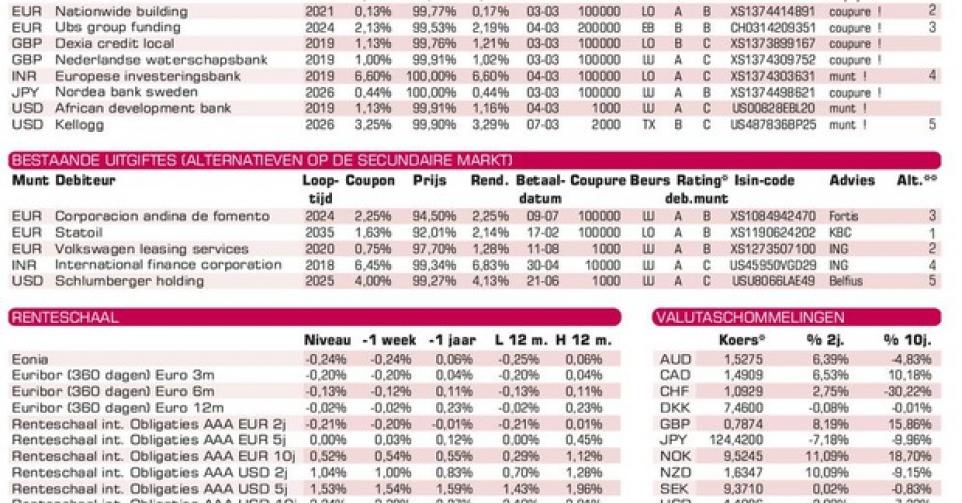

Emittenten verkiezen dollar

Op de primaire markt haasten vooraanstaande emittenten zich om grootschalige leningen uit te brengen zolang de rentetarieven relatief laag ontwikkelen. Ze brengen ook uit in alle mogelijke munten, met wel een voorkeur voor de USD. Van al wat vorige week aangeboden werd, komt slechts één stuk in aanmerking en dan nog alleen voor hen die de USD effectief benutten. Het betreft de supranationale Afrikaanse Ontwikkelingsbank (AAA), die een driejarige lening uitbrengt tegen voorwaarden die marktconform zijn. Het stuk wisselt tegen zijn uitgifteprijs op de grijze markt van eigenaar.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier